2022年年底,三星、美光、铠侠等存储巨头们纷纷宣布减产。今年2月以来,特尔、三星等多家半导体龙头企业,开始陆续公布其2022年的成绩单,数据显示,其营收均出现了不同程度的下滑,也因此反映出去年半导体产业的发展状况。

除了受去年疫情影响、经济低迷和半导体市场处于下行周期的影响外,库存压力也被认为是业绩下滑的一个关键性因素。

01

半导体具有规模化的效应,当市场需求增加却无法通过提高产量来应对时,就要凭借大量的库存进行规模化生产。库存与半导体一样,也具有一定的周期性变化,典型的库存周期分为主动去库存、被动去库存、主动补库存、被动补库存四个阶段。

2021年受疫情的影响,汽车厂商预估市场会下降,从而减少了芯片的订购数量。但疫情缓解后,新能源汽车开始发力,汽车销量再次出现增长趋势。而此时,芯片代工厂已经将产能计划分配给了消费电子,所以难以临时增加对汽车芯片的供给。同时,美国对中国半导体行业制裁加剧,半导体贸易的不确定性增加。终端厂商对供应链安全的担忧,引发了全行业惶恐性囤货,芯片供不应求的现状加剧,推动整个行业进入了主动补库存阶段。

2022年,半导体产业受到全球经济低迷的影响,消费电子市场冲击明显。因此终端厂商还存储的大量库存积压,缺芯形势逆转。从2022年第三季度开始,出现了芯片设计厂商砍单的情况。从采购方面数据看,2022年,全球前10大原始设备制造商(OEM) 的芯片支出减少了7.6%。这说明终端市场遇冷,库存压力逐渐转到了上游芯片厂商,半导体行业库存也创下历史新高。

02

消费电子的不景气首先会影响到存储市场。目前,韩国存储器半导体库存天数已经创下20周的新纪录。此外,在PC市场中,英特尔和AMD也在电话中承认,产品库存积压也导致了CPU出货量不足。涉及手机市场的国内半导体厂商同样也受到了不同程度的影响。甚至有一些厂商表示,已经提前做好了存货跌价的准备。

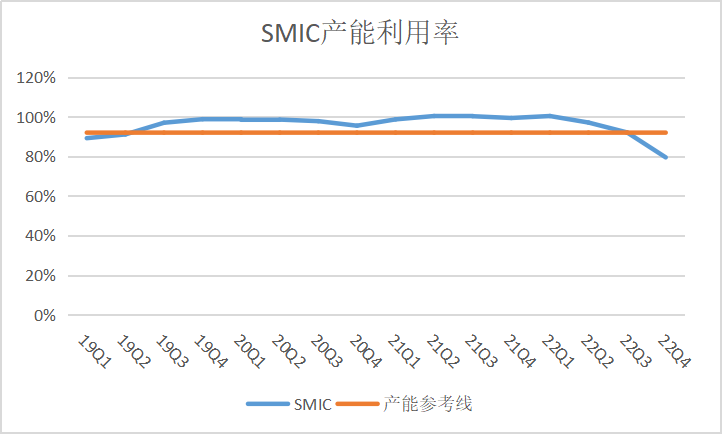

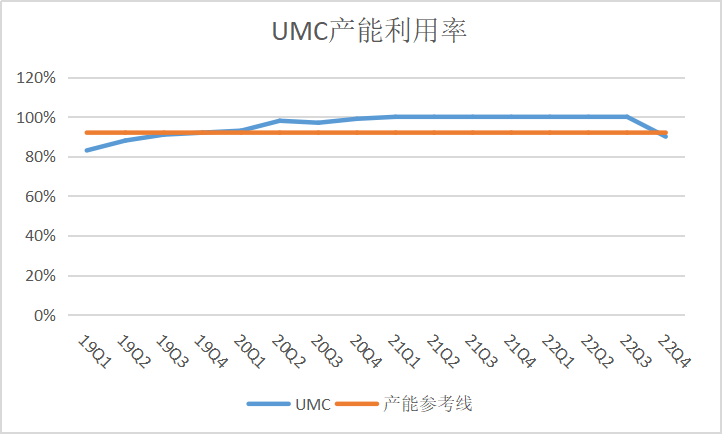

芯片库存的压力逐渐转移至芯片制造厂商。一般来说,芯片制造厂商的产能利用率为92%左右。以中芯国际和联电为例,从2019年开始,芯片制造厂商的产能利用率一直稳定在平均值以上。直到去年三、四季度,芯片制造厂商的产能利用率开始低于平均值,进入到了产能降低,去库存的阶段。

在消费电子芯片厂商不断寻找更多渠道去库存的期间,汽车芯片却仍处于供不应求的阶段。去年第三季度,英飞凌、恩智浦半导体、意法半导体、瑞萨电子等厂商的库存已经恢复到;额疫情前的水平。

03

目前,库存主要集中于消费电子市场,以手机和PC为代表。随着经济环境的好转,消费电子市场也随之回温,芯片厂商的库存也会逐渐减少。消费电子的出货量将会影响芯片行业去库存的速度。

通过对经济环境和市场趋势的判断,芯谋研究预计,库存转折点将在今年年中出现,下半年库存水位会逐步下降,半导体行业的景气度将会见底回升。

从缺芯潮到砍单现象的出现,行业需要从这波库存周期中总结经验。从缺芯潮开始,就有一些中小芯片设计企业就因抢不到产能而面临生存危机。到了砍单时期,中小芯片更难在低迷的市场中赢得机会。因此,在库存调整的过程中,中小企业因竞争力不足,使得龙头企业优势更大,甚至有可能获得更大的市场份额。

芯谋研究副总监谢瑞峰表示:“对下游企业来讲,供应链体系显得更重要了,既要做到不因缺货问题而影响业绩,又要维持适度库存。站在芯片公司的角度上,企业不能押注在某个单一的应用领域。此前,消费电子是半导体产业增长的动力,现在,汽车类目则成为支撑半导体成长的新主力。芯片企业要尽早布局,拓展更多的业务来适应市场发展。”

- END -